Economia e Finanza

Nel mio precedente articolo su questa Rivista (Esponenti di intermediari bancari: verso un “merito imposto”, dicembre 2016), mi ero soffermato sui vecchi e nuovi poteri delle autorità di vigilanza europee e nazionali sugli esponenti apicali di intermediari bancari, commentando, in uno con il molto discusso removal successivo, anche il giudizio ex ante sull’idoneità del soggetto a ricoprire l’incarico.

Come accennato in quella sede, già nel sistema pre-crisi, e pre-Direttiva CRD IV (Direttiva UE 2013/36 contenente norme, tra l’altro, in tema di governo societario delle banche e delle imprese di investimento), il legislatore italiano aveva individuato le tre categorie della professionalità, dell’onorabilità e dell’indipendenza nel descrivere i requisiti che i componenti designati degli organi di amministrazione e di controllo dovevano rispettare per poter essere ammessi alla carica. Ma, come appunto già notato nel mio precedente intervento, anche nella comprensibile preoccupazione di non incedere eccessivamente diritti di singoli anche di rango costituzionale, aveva proposto un elenco molto schematico e già ex ante determinato in toto dei requisiti di onorabilità (integrato questo dalla mancata condanna definitiva per gravi fattispecie di reato) e di professionalità (riferito ad esperienze formative e professionali nel settore o in settori contermini), peraltro tralasciando il difficile terreno della indipendenza, per il quale soccorrevano i limitati criteri di diritto comune.

Si è già detto che non è questa la scelta del legislatore europeo, cui il nuovo articolo 26 TUB si è dovuto adeguare. L’idoneità è divenuta concetto aperto, che unisce a requisiti oggettivi, accertabili ancora in termini di an da parte dell’autorità, “criteri” discrezionali, che sollecitano una valutazione caso per caso dell’autorità di controllo (che oggi, peraltro, per le banche più rilevanti, è la BCE). All’onorabilità si è quindi unita la “correttezza”; alla professionalità la “competenza” e, su base collettiva, “l’adeguata composizione collettiva dell’organo”; l’indipendenza è ribadita (con fondate speranze, stavolta, di una sua declinazione in normativa secondaria); in posizione mediana tra professionalità e indipendenza si pongono poi i limiti al cumulo degli incarichi.

Nel frattempo le ESMA ed EBA hanno prima sottoposto a consultazione ed infine pubblicato le nuove Guidelines sulla suitability dei componenti degli organi sociali e dei cd. “key function holders” di intermediari bancari e finanziari (EBA/GL/2017/12, reperibili sul sito www.eba.europa.eu), con elevato grado di dettaglio (che forse estende fino ai limiti i caratteri dello strumento, ovvero le linee guida, sia pure assistite dalla peculiare para-sanzione del comply or explain).

Ma, e soprattutto, ad inizio agosto il MEF ha finalmente posto in consultazione in nuovo Regolamento ministeriale attuativo dell’art. 26 TUB (reperibile sul sito www.dt.mef.gov.it); dopo una lunga attesa, il percorso di adeguamento pieno dell’ordinamento nazionale agli indirizzi europei sembra finalmente giungere a compimento (salvi ovviamente i tempi fisiologici per valutare le risposte del mercato).

In questa sede, un esame della disciplina è sia prematuro – in attesa delle modifiche post-consultazione – che non opportuno – richiedendo tra l’altro uno sforzo analitico che sarà degno di ben più corposi approfondimenti. Interessa però sottolineare alcune caratteristiche fondamentali dell’impianto normativo secondario, che molto difficilmente verranno ad essere modificate nel testo definitivo.

Come annunciato, il Regolamento disciplina onorabilità e correttezza, professionalità e competenza, indipendenza, divieti al cumulo di incarichi. Il principio di proporzionalità, prima ancora che canone irrinunciabile nel nuovo giudizio discrezionale delle Autorità di vigilanza, si afferma pienamente come criterio di regolazione: si vedano ad esempio le norme sulla professionalità e sulla competenza suddivise per rilevanza dell’intermediario di destinazione (secondo uno schema però in parte già presente nella precedente disciplina) e quelle sul divieto del cumulo di incarichi.

Ma il totale mutamento di prospettiva è, come detto, nel diverso ambito di valutazione della personalità dell’individuo. Si prenda l’art. 4 della bozza di decreto, che impone di considerare, nello scrutinio sulla correttezza, una serie di situazioni che ex ante hanno valore (non già dichiarativo ma) indiziario circa una possibile inidoneità dell’esponente a garantire una sana e prudente gestione. E il ventaglio di tali situazioni è amplissimo: comprende anche condanne penali non definitive, indagini penali in corso, sanzioni amministrative, provvedimenti disciplinari. All’art. 5 è chiarito come il verificarsi di una o più delle situazioni indicate all’articolo precedente “non comporta automaticamente l’inidoneità dell’esponente, ma richiede una valutazione dell’organo competente” volta a valutare l’incidenza sulla gestione della banca ed in particolare sulla sua reputazione e sulla fiducia del pubblico. E’ l’affermarsi del giudizio discrezionale in un ambito da decenni governato da accertamenti vincolati.

Del pari, senza tediare il lettore, accanto alla professionalità si accompagna un “criterio” aperto a valutazione, quello della competenza, che in chiaro distacco rispetto al passato, prende in considerazione la “conoscenza teorica” e “l’esperienza pratica” del candidato, in relazione ai suoi studi e ai precedenti incarichi. Una valutazione approfondita ed onerosa, che non arriva per adesso alle interview dell’interessato svolte dall’autorità di vigilanza come previste in altri ordinamenti, in osservanza dell’adagio popolare per cui gli esami non finiscono mai, ma che richiede di considerare il percorso professionale dell’interessato che dovrà probabilmente esorbitare da una mera acritica lettura del curriculum vitae.

Inedite sono le norme in tema di adeguata composizione degli organi, che impone uno scrutinio sulla diversificazione non solo di competenze, ma anche di età, genere e permanenza geografica tra i membri dei vari consessi. Ma una delle novità più significative è data dal gruppo di norme recate dagli artt. 13 ss. del decreto, che si fanno carico per la prima volta di dettare una disciplina del requisito di indipendenza degli esponenti del settore bancario, ed in particolar modo degli amministratori indipendenti e dei sindaci (salvo quanto si dirà infra sulla discutibile categoria dell’indipendenza di giudizio). La tecnica normativa del decreto rifugge da improbabili definizioni generali e propone un catalogo di situazioni, peraltro non sconosciute ad altre discipline settoriali in ambito finanziario e finanche a codici di autodisciplina, che sono considerate a propri ostative all’inverarsi della situazione di indipendenza. Infine, un cenno merita anche la nuova disciplina sulla disponibilità di tempo e sul cumulo degli incarichi, che sulla scia della normativa europea, arriva a stabilire un limite massimo di cariche che un esponente in una banca di maggiori dimensioni può contemporaneamente ricoprire in altre società (rispettivamente quattro incarichi non esecutivi o uno esecutivo e due non esecutivi).

Dopo questa – necessariamente rapidissima e fortemente incompleta – disamina, siano permessi alcuni spunti, che ci si ripropone di approfondire, magari partitamente, in prossimi interventi, ma che qui possono essere solo annunciati.

Innanzitutto, nella notoria dicotomia tra vigilanza strutturale e vigilanza prudenziale, si afferma sovente che la prima è la forma di controllo che si sostanzia in divieti ed obblighi preventivi, mentre la seconda si articola in precetti generali che trovano nella verifica ex post dell’esercizio dell’autonomia privata il ruolo principale dell’autorità di supervisione. Se questo è vero, non si può fare a meno di notare che in una materia rilevante come quella in parola l’ordinamento prima europeo e poi nazionale abbia attribuito alle autorità pubbliche poteri preventivi molto rilevanti, che possono impedire l’accesso ad una carica sociale ad un soggetto sulla base di situazioni valutate come potenzialmente ostative al perseguimento di una gestione prudente della banca. Tuttavia non sarebbe corretto concludere che questa disciplina mutui il modello strutturale, rimanendo piuttosto essa pienamente coerente con l’impostazione attuale e predominante. Invero, sarebbe oggetto di altro dibattito la sorte della vigilanza strutturale, il cui revival agli albori della crisi è stato oggetto più di slogan e che di effettiva pratica. E d’altronde il dibatttito non ha partorito più che norme di effetto limitato, come le anglosassoni Volcker e Vickers Rule (ristrette nel campo di applicazione e costellate di eccezioni, e già oggetto peraltro, almeno per quanto riguarda la norma statunitense, di istanze abrogatrici), mentre il progetto di misure strutturali a livello UE giace inapprovato ed è comunque diventato nell’ultima versione non molto altro che una specificazione di poteri già previsti dalla CRDIV. Quello che invece si è voluto fare in ambito fit and proper degli esponenti è non già estendere il novero di situazioni personali che tassativamente il legislatore considera ostative alla sana e prudente gestione, ma piuttosto ampliare i poteri discrezionali delle autorità di controllo, in modo che ad esse sia permesso valutare praticamente ogni possibile situazione che la pratica possa presentare in termini di rischio per la conduzione dell’intermediario. L’impostazione europea, fedelmente ripresa dalla bozza di regolamento in parola, è figlia della crisi finanziaria, e ragiona quindi in termini di necessaria prevalenza degli interessi collettivi perseguiti dalle autorità di settore rispetto agli interessi individuali dei singoli. Il processo è noto, e qui serve solo ribadire che il punto di frizione tra le due posizioni resta delicato e darà luogo a valutazioni estremamente complesse nella pratica.

Tanto più, occorre segnalarlo, che il primo soggetto tenuto a tali valutazioni non è neanche l’autorità pubblica investita della cura del bene pubblico di settore, ma l’organo sociale di cui il soggetto fa parte. L’art. 26 TUB ha confermato la scelta tradizionale del nostro ordinamento nel senso di prevedere una doppia verifica: la prima, endosocietaria, appunto dell’organo cui il soggetto è stato nominato; la seconda, “di garanzia”, dell’autorità di vigilanza. Un sistema peraltro non isolato, visto che anche le Joint Guidelines EBA-ESMA sopra citate pongono l’accento sul self-assessment dell’intermediario interessato. Ma si tratta di scelta che pone qualche perplessità dal punto di vista pratico, nel momento in cui la valutazione da compiere esula dal mero raffronto della situazione concreta con parametri oggettivi, come è stato fin ad ora (ed è ancora, in attesa della entrata in vigore del decreto MEF) ma impone un giudizio discrezionale (di discrezionalità che appare più propriamente amministrativa che tecnica, ma attribuita ad un soggetto che amministrazione non è), alla luce di un criterio generale quale quello di sana e prudente gestione. Inoltre, tale valutazione si deve fondare su notizie di cui soltanto l’esponente è a conoscenza; la bozza regolamentare lo obbliga a collaborare, salvo il richiamo al segreto di cui all’art. 329 c.p.p.. Un equilibrio non semplice, con sullo sfondo la possibilità dell’autorità di vigilanza di replicare la valutazione (eventualmente giungendo a risultati diversi) ma sulla base di un corredo informativo che, in assenza di una collaborazione dell’interessato, difficilmente sarà più completo.

Vi sarebbero molte altre questioni aperte; quello che da ultimo interessa sottolineare è che la tensione estrema cui, in questa materia, l’evoluzione della disciplina europea, fedelmente seguita dalla normazione nazionale primaria ed ora, in prospettiva, anche da quella secondaria, ha sottoposto l’ambito della vigilanza, finisca per creare anche qualche problema di coerenza logica del sistema. Il riferimento è alla singolare categoria dell’”indipendenza di giudizio”, che l’art. 15 del decreto sottoposto a consultazione ha riproposto, in ossequio all’indicazione normativa della CRD IV, seguita peraltro dalla Guida BCE sulla verifica dei requisiti. E’ il caso di notare che dalla formulazione stessa del criterio “tutti gli esponenti agiscono con piena indipendenza di giudizio….” si comprende come, invero, non ci si muova più, concettualmente, nel territorio del requisito preliminare (sia pure da mantenere per tutta la durata dell’incarico), quanto piuttosto nell’ambito dei comportamenti, che necessariamente si valutano ex post. Ed è anzi ammirevole il tentativo della bozza di regolamento di dare al precetto connessione logica con il testo che lo precede, collegandolo ad alcuni situazioni che minano l’indipendenza ai sensi della norma dell’art. 13; dall’altro lato, però, la questione si salda necessariamente con la gestione dei conflitti di interesse e con i presidi interni devoluti a gestirli, tradendo l’attinenza ad un momento ben diverso della vigilanza qualitativa dell’intermediario. Ma questo altro non è, probabilmente, che l’effetto della reazione alla deregolamentazione, emersa come uno dei fattori che hanno eliminato la crisi: come si è già notato proprio nel precedente intervento, il comprensibile sforzo di disciplina, concentrato in un periodo peraltro breve, ha comportato sovrapposizioni e duplicazioni, che probabilmente future modifiche, se non l’applicazione concreta, provvederanno a limare.

(3 ottobre 2017)

Email

Economia e Finanza

Premessa

Malgrado normalmente l’espressione "giochi e scommesse" sia utilizzata come un’endiadi, il presente scritto si occuperà principalmente della scommessa, intesa quale fenomeno specifico e distinto dal gioco. Quest’ultimo costituisce, infatti, il presupposto di fatto della scommessa, intesa come l’atto col quale si assume l’obbligazione di eseguire una prestazione patrimoniale al verificarsi di un certo risultato del gioco, sul verificarsi del quale si è appunto scommesso. Per effetto della scommessa si ha, quindi, uno spostamento patrimoniale connesso all’esito incerto di un gioco. La scommessa consiste, dunque, in una artificiale creazione di un rischio al verificarsi del quale uno degli scommettitori eseguirà la prestazione promessa.

Email

Economia e Finanza

In un precedente numero de Il Merito. Pratica per lo sviluppo ho voluto incontrare e intervistare Carlo Giordano e Luca Giovanni Piccione, Autori di Liberi da interessi (ed. Dissensi, 2016), un libro che guarda al problema del debito pubblico in maniera eterodossa, per stile (un libro in forma di racconto) e contenuti (qui l'intervista).

Rileggendo quel primo dialogo ho pensato però che non tutto era stato detto e che valesse forse la pena sottoporre alla eretica visione degli Autori alcune delle principali questioni in materia di debito.

- Prima di affrontare la questione– debito, una curiosità: nella vostra precedente intervista per Il Merito. Pratica per lo sviluppo avete accennato ad alcune positive esperienze di microcredito informale. Di cosa si tratta esattamente?

Tecnicamente si tratta delle cosiddette Comunità Auto Finanziate (il progetto arriva dalla Spagna ed è stato premiato dalla Fondazione Giordano Dell’Amore).

Gruppi piccoli ed informali dove è possibile sperimentare, in un ambiente definito e trasparente, il sistema del credito, toccando con mano in scala estremamente ridotta le implicazioni e le responsabilità delle banche e degli organismi di controllo. Sono "giochi per grandi" dove è però possibile intuire la fatica e la responsabilità di chi lavora nel sistema del credito, servono a creare consapevolezza e a intravvedere nuove strade. Gli stimoli maggiori vengono proprio dalle domande che ci si pone nello stabilire le regole: cosa finanziare, che priorità dare, cosa controllare, come garantire, come comunicare. Possiamo definire positive queste esperienze perché anno dopo anno si sono evolute e, anche tenendo gli interessi a zero, hanno fatto crescere molto le persone. Soprattutto in termini di consapevolezza: curare la circolazione del denaro o in generale della ricchezza richiede attenzione, presenza, metodo. Tutti hanno partecipato alla redazione delle regole, se chiedere o meno interessi, in che misura e con quali priorità dare credito, come comportarsi sul piano delle garanzie. Oltre che un esercizio economico e finanziario è un esercizio di pensiero, di creatività e di qualità umane. Possiamo quindi dire quindi che queste piccole esperienze hanno comunque creato ricchezza.

- Ma veniamo al debito. Partiamo da una premessa: il debito, di per sé, non è né buono né cattivo. Se viene accumulato per investimenti in capitale umano, in infrastrutture o innovazioni tecnologiche esso genera i presupposti per la sua sostenibilità e riduzione, non appena gli investimenti generano i frutti attesi; se, invece, serve per spese correnti, agevolazioni, incentivi a pioggia, il rischio è di avvitarsi in una spirale senza fine dove debito porta solo altro debito, e non crescita. La strada seguita in Italia pare, ahimè, la seconda …

Corretto, ma purtroppo la nostra realtà non è più quella degli anni in cui con il debito pubblico si comprava il consenso politico. E’ un fenomeno che esiste ancora, ma si è ridimensionato (e, forse, è anche un po’ merito dell’Europa). Da un punto di vista strettamente contabile, gli ultimi venti anni di storia del nostro bilancio statale hanno registrato un costante avanzo primario, quindi le tasse percepite sono state superiori ai costi dei servizi erogati. Nonostante ciò il nostro debito pubblico ha continuato a crescere. Matematicamente tale fenomeno può essere stato causato solo da quel tipo di spesa che non si traduce in servizi ma in pura rendita: la spesa per interessi. E’ sicuramente vero che le agevolazioni e gli incentivi improduttivi e non volti a ridurre le disuguaglianze sociali sono da combattere fino alla loro completa eliminazione, ma gli spazi di manovra in tal senso si sono, nel tempo, ridotti. Spazi che, per usare un eufemismo, la plutocrazia finanziaria ha gentilmente concesso agli Stati. E’ sul fronte della rendita finanziaria che la classe dominante, l’èlite finanziaria, non è disposta a fare nessuna concessione (evitando così "l’eutanasia del redditiero" descritta da Keynes). Ed è proprio questo il fronte che noi abbiamo aperto e per il quale auspichiamo un forte intervento politico, magari preceduto da un atto concreto personale immediato da parte di ogni rappresentante delle istituzioni. In una delle nostre prossime azioni chiederemo ad ogni singolo rappresentante delle istituzioni di annunciare il suo impegno alla sottoscrizione di una quota della prima emissione a tasso zero volontario dello Stato italiano. Le elezioni si avvicinano e vogliamo dare a tutti la possibilità di dimostrare che sono "liberi da interessi".

- Ha senso, a vostro avviso, la proposta del presidente di Bundesbank Weidmann, che si muove nell’ottica del "rigore tedesco", di privare la Commissione europea del margine di discrezionalità di cui ha sempre goduto e "trasferire i compiti di vigilanza sul bilancio e di verifica delle regole in capo a una autorità indipendente"?

Il bilancio dello Stato è un atto politico, ancora prima di essere un atto economico. Come atto economico è volto a salvaguardare la stabilità finanziaria di una nazione. Come atto politico è volto a garantire le giuste priorità, anteponendo la dignità del proprio popolo a qualsiasi altra esigenza, ma sempre nel pieno rispetto degli altri. Quando si fa un debito si fa una promessa. Quando si fa un debito finanziario si fa una promessa di lavoro. I debiti presenti nel bilancio di uno Stato sono quindi la promessa che lo Stato ha fatto, in nome e per conto dei propri cittadini, sul contributo, in termini di conoscenza, di capacità, di impegno, di tempo, che i propri cittadini metteranno a disposizione di altri cittadini, del proprio stesso Stato o di altri Stati.

Le promesse vanno onorate, indipendentemente dall’esistenza di un organo di controllo che ne verifichi il corretto adempimento. Le promesse sono un valore da preservare, in qualsiasi società degna di questo nome.

Ma in un contesto come quello contemporaneo, in cui, grazie alla ideologia finanziaria dominante, l’unico valore riconosciuto è quello secondo cui è possibile misurare con il denaro (il maledetto principio di utilità, che pone come "fine" ultimo l’accrescimento, per sua natura infinito, della ricchezza) è inevitabile affidare ad un organo di controllo il rispetto delle promesse. Ciò che auspichiamo è che tale organo di controllo non sia né la Commissione Europea, né una agenzia di rating, né una società di revisione, né qualsiasi altro ente o istituzione che anteponga i numeri all’essere umano.

- Per alcuni, più che al rapporto debito/PIL, bisognerebbe guardare a quello debito/ricchezza del paese. Ma poiché gli investitori guardano essenzialmente alla capacità di ripagare il debito, la pressione fiscale italiana, già elevatissima e quindi non aumentabile, e l’incapacità (politica) di tassare la casa (la tassa "meno amata dagli italiani") fanno si che, anche prendendo a riferimento la ricchezza complessiva, non siamo messi molto bene.

Debito e ricchezza sono le due facce della stessa moneta. Il problema, pandemico, è che questa è una moneta molto strana. La faccia che raffigura il debito è nelle tasche di un sempre maggior numero di cittadini, quella che raffigura la ricchezza si concentra sempre di più nei forzieri di sempre meno entità. E sono proprio queste entità a fissare le regole. Ecco perché ci hanno sempre raccontato che è con il reddito che si deve ripagare il debito (che per i meccanismi discussi in precedenza non potrà mai essere ripagato).

Reddito vuol dire lavoro, lavoro vuol dire controllo su chi possiede la propria forza intellettuale e fisica come risorsa economica principale. Il lavoro è tendenzialmente stanziale, la ricchezza è sempre di più apolide. In natura e nella nostra storia è sempre stato più facile colpire chi, perché stanco o incatenato, non si muove.

- Quanto può incidere nella riduzione della spesa la drastica diminuzione del numero delle società partecipate su cui si è recentemente legiferato?

Dopo una sequenza infinita di parole, di concetti, di riflessioni, di speranze, vorremmo rispondere a questa domanda con un asettico calcolo matematico, da leggere sempre nella nostra prospettiva.

Risparmio totale stimato: dai 2 ai 3 miliardi di euro all’anno: lo 0,1% del nostro debito pubblico, meno di tre settimane di interessi annui sul debito pubblico (considerando che, grazie alla BCE, gli interessi pagati nel 2016 sono stati 68 miliardi di euro).

I dati cui qui di seguito facciamo riferimento sono stati presentati il 1° settembre 2014, all’interno del programma di razionalizzazione delle partecipate locali, nell’ambito degli interventi del Commissario Straordinario per la revisione della spesa. Ebbene, le partecipate locali sono 8.000, di cui 1.250 non operative. Le 6.750 partecipate possono ridursi di 800 unità per effetto della estensione del divieto di partecipazioni indirette ai servizi pubblici privi di rilevanza economica; altre 900 partecipate possono essere chiuse perché ad una certa data avevano dimensioni ridotte in termini di fatturato e/o dipendenti. Ne restano 5.050. Si possono ridurre ulteriormente a 4.050 applicando il divieto di partecipare in società in cui il "pubblico", nel suo complesso, non raggiunga almeno una quota del 10 percento; una ulteriore riduzione di 650 unità deriva poi dal vincolo di detenzione da parte dei comuni in cui la popolazione totale non raggiunge i 30.000 abitanti. Le 3.400 restanti possono ancora scendere a 3.000 applicando varie misure sui servizi a rete. La limitazione dei settori di attività per cui la semplice delibera da parte dell’amministrazione controllante è sufficiente a rendere possibile il mantenimento di una partecipata riduce il totale di altre 1.350 unità. Le 1.650 superstiti vengono quindi ridotte a 1.000 applicando altre misure suggerite all’interno del citato programma di razionalizzazione. L’obiettivo di distrarre le masse (e non solo) è stato, ancora una volta, raggiunto. L’effetto anestetizzante dell’ideologia della finanza continua.

Cari Carlo e Luca sicuramente il vostro è un modo originale per approcciare le criticità del problema del debito pubblico; sarei molto curioso di approfondire le implicazioni sul medio/lungo periodo se la politica economica che suggerite dovesse essere applicata. Il problema della coesione sociale e della sostenibilità dell’attuale sistema economico è materia di continuo dibattito e le evidenze che giornalmente emergono non sembrano andare nella giusta direzione. Proporre, come fate voi, un modello basato sull’etica e la cooperazione sociale , con l’obiettivo di prestare attenzione verso le generazioni future, non può che suscitare interesse. E sarebbe bello poter sviluppare un dibattito, franco e libero, su questi temi anche all’interno del mondo accademico.

Vi ringrazio del tempo che ci avete dedicato e spero sinceramente ti tornare a parlare presto con voi di queste tematiche.

29 marzo 2017

Email

Economia e Finanza

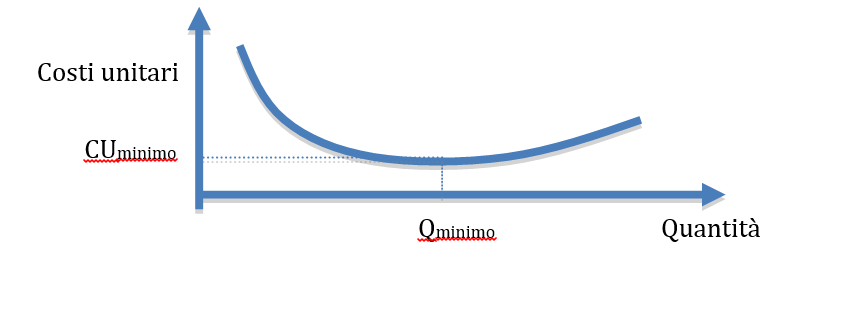

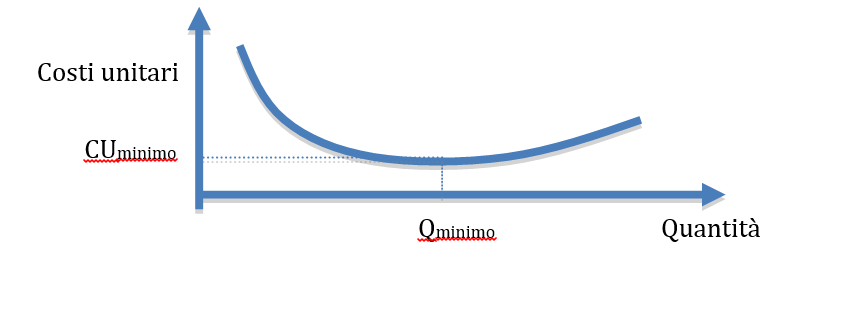

E’ opinione diffusa, ma errata, che aumentando le dimensioni le imprese risultino sempre più competitive, e che pertanto sia sempre interesse della pubblica amministrazione aumentare le dimensioni d’appalto. Ma non è così: le imprese sono soggette ad economie di scala crescenti o decrescenti, secondo le caratteristiche tecnologiche ed organizzative del settore in cui operano, e delle dimensioni dei rispettivi mercati. In linea di principio, infatti, vi sono alcuni costi (fissi) che, essendo indipendenti dal volume di produzione, incidono in misura tanto minore quanto maggiori sono le quantità realizzate; ed altri (variabili) che risultano all’incirca proporzionali alle stesse quantità, con la conseguenza che i costi per unità di prodotto diminuiscono, in prima istanza, all’aumentare del volume di produzione.

L’andamento decrescente dei costi unitari di produzione (rendimenti di scala crescenti) non prosegue peraltro indefinitamente. Al di là di certe dimensioni di impresa, infatti, anche i costi “fissi” incominciano ad aumentare, soprattutto per le accresciute necessità di coordinamento e di controllo, mentre quelli variabili possono crescere in misura più che proporzionale alle quantità, per cause come i maggiori costi di trasporto connessi alla copertura di mercati geograficamente più estesi (rendimenti di scala decrescenti).

I volumi di produzione (Qminimo) per i quali il costo unitario raggiunge il suo valore minimo (in realtà, un congruo intervallo dimensionale a cavallo di quel valore) determinano la dimensione operativa (e quindi il giro d’affari) ottimali per un impresa operante in un determinato mercato (a parità di struttura tecnologica ed organizzativa dello stesso). L’ordine di grandezza di tale dimensione varia peraltro moltissimo, in base al livello tecnologico (che influisce sui costi fissi), alla dispersione geografica del mercato, ai costi di trasporto ed alla specifica rilevanza delle attività di coordinamento e controllo. E’ questo il motivo per cui – ad esempio – il mercato dei microchip, o quello automobilistico, contano poche aziende produttrici in tutto il mondo, mentre quello delle costruzioni registra nella sola Italia oltre 600.000 imprese.

La dimensione operativa ottimale delle imprese a basso contenuto tecnologico risulta infatti di norma piuttosto ridotto, e ciò è particolarmente vero per il settore dei servizi ad elevato valore aggiunto (quale quelli dei servizi agli edifici, il cosiddetto Facility Managment: pulizie, controllo accessi, manutenzione e gestione impianti, ecc.), nei quali la dimensione ottimale coincide – di norma – con una fetta significativa (ma non preponderante) di un mercato geografico di dimensioni meno che provinciali, in considerazione – appunto – della limitata incidenza dei costi fissi di impianto e di back office, a fronte dell’elevata incidenza degli oneri di mobilità del personale (sia operativo che di coordinamento e controllo).

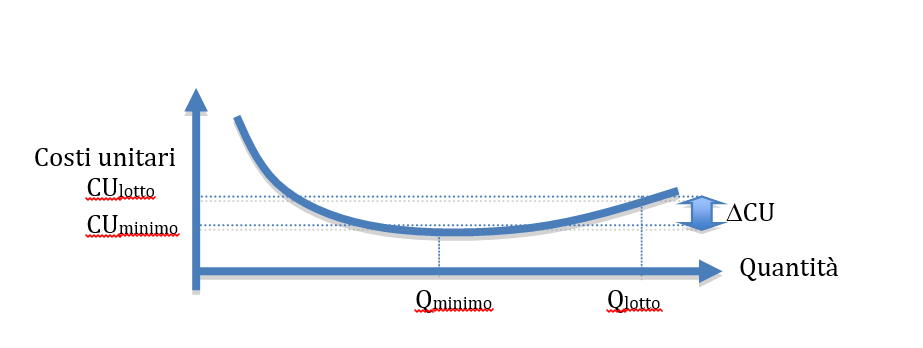

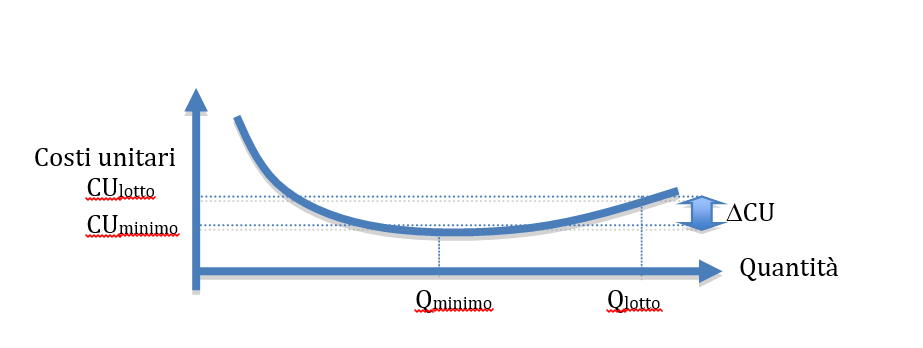

Cosa succede se un cliente detentore di una quota rilevante del mercato (o, meglio, dei singoli mercati geografici) decide (nell’infondata aspettativa del perseguimento di maggiori economie di scala) di “forzare” il sistema, bandendo gare d’appalto per lotti di dimensione regionale o sovraregionale (e selezionando – quali possibili concorrenti – le sole imprese dimensionalmente maggiori, ammesso che ce ne siano)?

Supponiamo, per semplicità grafica della presente illustrazione qualitativa, che il “nuovo” lotto unitario d’acquisto risulti circa doppio – per dimensione ed estensione geografica degli interventi – rispetto a quelli “normali” delle precedenti gestioni.

Ne deriva un incremento del costo unitario di produzione del servizio CU dovuto al solo fatto che l’impresa aggiudicataria ha dovuto allontanarsi dalle sue condizioni operative ottimali. Naturalmente, però, la committenza pubblica non è (o non dovrebbe essere) disponibile ad accettare prezzi unitari superiori a quelli precedentemente praticati, ed è pertanto assai probabile che – come avviene in tanti appalti pubblici – l’impresa qualificata per partecipare ai “grandi” lotti (ed aggiudicarseli) finisca per offrire prezzi uguali (se non inferiori) a quelli corrispondenti al suo CUminimo, pur in presenza di costi unitari di lotto (CUlotto) maggiori.

Come può l’impresa aggiudicataria compensare questo aumento di costi unitari? Se (com’è molto probabile nel caso di servizi ad elevato valore aggiunto e limitato livello tecnologico) non c’è possibilità di perseguire significative economie di scala, la soluzione più semplice (l’unica?) è quella di coinvolgere nell‘“ampliamento” del proprio bacino di mercato (e geografico) naturale (o, meglio, della quota di appalto “aggiuntiva” rispetto ad esso) imprese già presenti – ed operanti – su quel territorio.

Le possibili modalità giuridico-contrattuali di coinvolgimento sono molteplici (subappalto, associazione temporanea, consorzio, ecc.). Caratteristica comune a tutte sarà comunque che – nei casi, e sono di gran lunga i più frequenti, in cui il vincitore dell’appalto subentra ad un’impresa locale, i cui dipendenti sono in qualche modo protetti da clausole di salvaguardia – la trattativa tra impresa General Contractor e impresa “coinvolta” si svilupperà in termini di monopsonio, ovvero di asimmetria di potere contrattuale, nell’ambito del quale la prima tenderà a scaricare sulla seconda non solo il differenziale di costo unitario (solo in parte ridotto, rispetto al caso di gestione diretta totale, grazie al coinvolgimento dei “locali”, ma comunque significativo) ma anche un maggior margine perseguito proprio grazie agli anomali rapporti di forza contrattuale.

Naturalmente, la situazione di monopsonio e l’asimmetria di potere possono (inevitabilmente?) riproporsi – lungo la supply chain – nel rapporto tra impresa locale e lavoratori, che troppo spesso finiscono per svolgere le stesse mansioni del precedente contratto con riconoscimenti economici inferiori (per lo più attraverso la diminuzione delle ore lavorate), con conseguente abbassamento del livello qualitativo del servizio effettivamente fornito.

Il risultato finale per la committente è pertanto – invece dei risparmi e delle semplificazioni perseguiti – un abbassamento generalizzato dei livelli di prestazione effettivamente ottenuti, a fronte di costi sostanzialmente immutati (se non, come è avvenuto in più casi, aumentati): un evidente caso di eterogenesi dei fini.

Un ulteriore specifico effetto negativo dell’approccio sopra descritto è legato alla natura giuridica cooperativistica di molte delle imprese di servizi operanti sul territorio nazionale, che – per la natura solidaristica e per gli obiettivi valoriali che le contraddistinguono – finiscono per subire in misura viepiù aggravata gli effetti di tali anomalie di mercato.

Numerose esperienze già sviluppate su tutto il territorio nazionale confermano le contraddizioni sovra delineate, sia negli aspetti economici, che in quelli relativi al peggioramento dei livelli di servizio e della customer satisfaction, anche se in termini al momento non supportati da puntuali evidenze empiriche, per le quali sarebbe necessario procedere ad una sistematica (e, presumibilmente, non facile) raccolta di dati quantitativi.

Tutto quanto sopra descritto è già avvenuto per gli appalti di Facility Management gestiti dalla Consip: una scelta concettualmente sbagliata, quindi, indipendentemente da quanto potrà emergere dalle indagini in corso in merito ad eventuali comportamenti criminosi.

(28 febbraio 2017)

Email