Un Natale sotto zero. Tassi a zero: implicazioni e ripercussioni sul mondo del risparmio (di Stefano Borghi)

Un Natale sotto zero

Tassi a zero: implicazioni e ripercussioni sul mondo del risparmio

Siamo stati preparati a tutto dal punto di vista meteorologico, la temperatura può averse escursioni di oltre 10 gradi nel giro di una settimana, ma quest’anno il Natale non sarà ricordato come uno dei più rigidi dal punto di vista del clima. C’è un altro parametro non climatico che però è precipitato sottozero in Europa: il tasso di interesse.

Il Consiglio direttivo della Banca Centrale Europea con la riunione del 5 giugno del 2014 ha portato i tassi sui depositi presso la banca centrale ad una “remunerazione negativa” pari a -0.10%. Da qui siamo partiti e nell’ultima riunione del 3 dicembre 2015 siamo giunti a -0.4%.

Traducendo in pratica quanto è stato fatto, le banche devono pagare per detenere denaro presso i conti della banca centrale. Questa politica ha portato durante la seconda parte del 2015 a vedere emissioni nominali di titoli di Stato a valori negativi. Abbiamo dunque un paradosso: prestiamo soldi pagando pure chi li riceve!

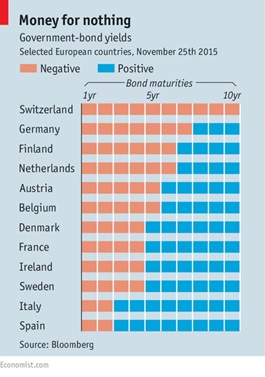

Segue un grafico dove si evidenzia per paese e per scadenza la situazione al 25 Novembre 2015.

Volendo contestualizzare quanto detto, prendiamo un BOT semestrale; nell’asta del 25 novembre 2011, in pieno caos economico, rendeva a scadenza 6.5% (prestavo 1000 euro allo Stato e a scadenza mi venivano restituiti 1065). Lo stesso tipo di BOT nell’ultima asta del 26 Novembre 2015 a scadenza dei soliti 1000 euro prestati ci verranno restituiti poco più che 998 euro; niente male in soli 4 anni! Questa situazione si è già vissuta negli anni passati quando il rendimento dei titoli o semplicemente la remunerazione di un c/c era inferiore al tasso di inflazione, quindi i rendimenti reali erano sostanzialmente negativi.

Secondo lo studio di una nota banca d’affari americana (J.P.Morgan) nell’eurozona ci sono circa 1.5 trilioni di euro di debito che hanno, per più di un anno, un tasso negativo. Dal grafico precedente “Money for nothing” possiamo notare che per avere rendimenti positivi da paesi definiti “più solidi” occorre investire in scadenze superiori a 5 anni (in Germania occorre anche più “duration” circa 7 anni).

Per farla semplice: quello che una volta era un investimento “sicuro” si è trasformato in una specie di prodotto derivato chiamato in gergo finanziario opzione call dove devi pagare un premio per assicurarti la realizzazione dell’evento desiderato e volendola dire tutta non sempre sai se la “scommessa” andrà a buon fine.

Ora la domanda sorge spontanea: ma che senso ha comprare questi titoli ? La domanda sembra più che corretta, ma invito a leggere i rendiconti post e vediamo che le aste fatte vanno sempre esaurite e spesso (anche se notiamo una certa diminuzione) con domande superiori all’offerta.

Nel caso specifico prendiamo ad esempio l’ultima emissione del 10 dicembre 2015 dove leggiamo che: “La Banca d’Italia ha comunicato che nell’asta di oggi dei BOT con scadenza 14 dicembre 2016 (annuali, Codice ISIN: IT0005154775) sono stati collocati tutti i titoli offerti dal ministero dell’Economia e delle Finanze (5,5 miliardi di euro l’ammontare complessivo). La domanda è stata buona, sulla base di 9,08 miliardi di euro di titoli richiesti. Di conseguenza, il rapporto di copertura (rapporto tra ammontare richiesto e quantitativo offerto) è stato di 1,65, in diminuzione rispetto all’1,87 dell’asta di metà novembre. Il rendimento lordo di aggiudicazione è stato negativo e pari al -0,003%, che equivale a un prezzo di aggiudicazione di 100,003”.

Ma chi compra ?

Banche e fondi di investimento (i così detti “clienti istituzionali”), i quali lo fanno sia per motivi tecnici, dovuti alle regole di diversificazione del portafoglio; sia per motivi di mandato, dovendo detenere obbligatoriamente esposizioni verso il mercato italiano. Come dimostravamo prima, la richiesta di questi titoli è dovuta anche a motivi pratici: non è facile trovare “rendimenti migliori” a pari scadenza (un titolo tedesco a dieci anni rende appena 0.15% lordo). Questo però porta a una conseguenza tutt’altro che trascurabile: tassi negativi per le banche significa tassi negativi per i clienti finali.

Consideriamo una serie di clienti istituzionali che per mandato operativo sono considerati “prudenti”: fondi pensione e compagnie assicurative; questo tipo di clienti per finanziare pensioni e premi assicurativi sono costretti ad aumentare il loro profilo di rischio cercando rendimenti il più possibile positivi, ma tutto ciò va contro la loro natura di clienti “avversi al rischio”.

Questa ricerca di rendimenti il più possibili positivi, ma anche necessariamente sempre più rischiosi, potrebbe farsi molto pericolosa nel medio/lungo periodo ed è facile immaginare il perché.

Vediamo questo contesto come può impattare sui risparmiatori (il così detto: “l’uomo della strada”).

Come abbiamo accennato precedentemente i tassi negativi dovrebbero incentivare gli operatori finanziari a tutti i livelli a far “girare la moneta” dovendo sostenere un costo aggiuntivo se questa è tenuta ferma, ma questa è solo teoria.

Le alternative che un risparmiatore potrebbero essere, fino a quando esistono margini, di cercare dei “conti deposito” che hanno un ritorno positivo, l’altra strada è quella di prelevare i contanti dal sistema bancario e detenerli in contanti evitando cosi di pagare i depositi, ma questa situazione aprirebbe le porte a scenari non molto “simpatici”: corsa agli sportelli, drenaggio di liquidità da istituti finanziari che offrano rendimenti poco redditizi (ma in teoria più sicuri), verso quelli che offrono rendimenti maggiori.

Per evitare quindi una possibile crisi di liquidità degli istituti finanziari interessati, il governo dovrebbe introdurre un controllo molto stringente sul quantitativo di contante detenibile dai privati. Sappiamo già l’impopolarità di tali norme.

Altra alternativa che un cliente privato può avere è quella di convertire il contante in metalli e pietre preziose di facile scambio; operazione tecnicamente più che corretta, ma è come ritornare al regime monetario metallico: un bel salto in dietro anche se sarebbe materia di un più accurato approfondimento per i pro e i contro che comporta.

Ultima alternativa potrebbe essere quella di convertire il contante in valute di paesi i cui tassi sono sempre positivi provocando un continuo flusso destabilizzante nel mercato dei cambi con tutto quello che comporta a livello di instabilità.

Sicuramente stiamo vivendo un periodo non semplicissimo dal punto di vista socioeconomico e questo implica prendere delle decisioni non usuali per cercare di rimettere in carreggiata il treno dell’economia europea, ma facciamo attenzione a non rovinare un diritto fondamentale della persona che è quello di assicurarsi una vecchiaia dignitosa grazie al lavoro di una vita.

La gestione dei propri risparmi non è un gioco d’azzardo!

(29 gennaio 2016)